智通财经APP获悉,全球各大央行所管理的数万亿美元储备资产的管理者们正考虑将资金从美元转向黄金、欧元以及人民币。由于世界贸易的分裂以及地缘政治的动荡促使人们重新审视资金流动方式,这一趋势正在形成。

据国际货币与金融机构论坛(OMFIF)将于周二晚些时候发布的报告称,管理着总计 5 万亿美元资产的三分之一的央行计划在未来一到两年内增加对黄金的投资,剔除那些计划减少投资的央行后,这一比例达到了至少五年来的最高水平。

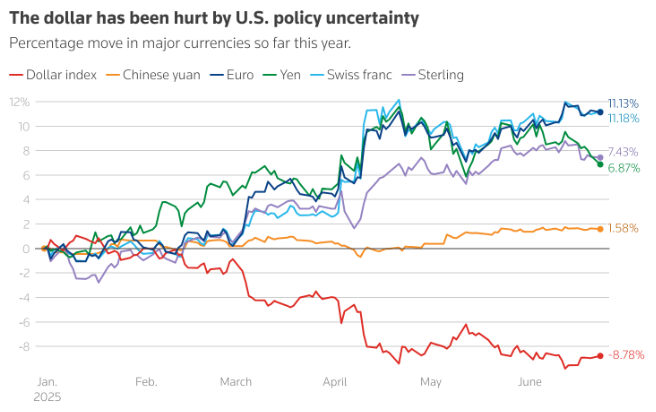

这项针对 75 家央行的调查(于 3 月至 5 月期间进行)首次揭示了美国总统特朗普 4 月 2 日“解放日”关税政策所带来的影响,该政策引发了市场动荡,并导致避险货币美元和美国国债价格下跌。

全球央行此前一直在以创纪录的速度增持黄金,而此次调查显示,黄金在未来更长时期内还将进一步受益,有 40%的央行计划在未来十年内增加黄金持有量。

OMFIF表示:“在经历了多年的创纪录央行黄金购买量之后,储备管理者们正在加大对这种贵金属的投入力度。”

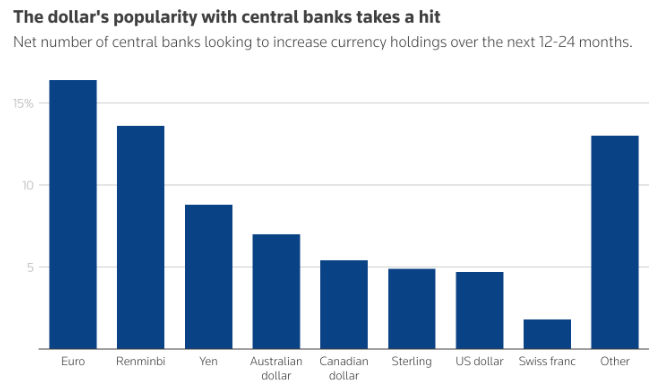

OMFIF 称,去年在调查中最受欢迎的美元今年已跌至第七位;70%的受访者表示,美国的政治环境让他们对投资美元感到犹豫,这一比例是去年的两倍多。在货币方面,欧元和人民币有望从减少对美元的依赖中获益最多。

OMFIF调查的央行中,有 16%表示计划在未来 12 至 24 个月内增加欧元持有量,使其成为最受欢迎的货币,这一比例高于一年前的 7%,其次是人民币。但在接下来的十年里,人民币受到了更多的青睐,有 30%的央行表示将增加人民币的持有量,而且其在全球储备中的占比预计将增长两倍,达到 6%。

另外,三位直接与储备管理机构打交道的知情人士向路透社透露,他们认为欧元如今有望在本十年末重新夺回因 2011 年欧元债务危机而损失掉的货币储备份额。他们表示,在“解放日”之后,储备管理机构对欧元的态度变得更加积极。

这意味着欧元在全球货币储备中的份额将回升至约 25%,目前约为 20%,这将是欧元区从债务危机中复苏的关键时刻,该危机曾威胁到欧元的存续。

瑞银资产管理公司全球主权市场策略与咨询主管Max Castelli告诉媒体,在“解放日”之后,储备管理机构多次询问美元的避险地位是否面临风险。Castelli称:“据我所知,这个问题以前从未被提出过,甚至在 2008 年的金融危机之后也是如此。”

OMFIF 调查显示,到 2035 年,美元在全球外汇储备中的平均份额预期为 52%,仍是第一大储备货币,但较目前的 58%有所下降。

欧元的光辉时刻到了吗?

OMFIF 调查的受访者预计,十年后欧元在全球储备中的份额将达到约 22%。哈佛大学教授、前国际货币基金组织首席经济学家Kenneth Rogoff表示:“未来几年,欧元在全球储备货币中的占比几乎肯定会有所上升。这并非是因为欧洲在国际上的形象得到了极大提升,而是因为美元的地位有所下降。”

据直接与外汇储备管理人员沟通的各方人士透露,如果欧洲能够增加其债券储备规模(目前其债券储备规模远低于规模达 29 万亿美元的美国国债市场),并整合其资本市场,那么欧洲吸引的外汇储备份额有望更快提升。欧洲央行行长拉加德也呼吁采取行动,以增强欧元作为美元替代品的可行性。

汇丰银行全球央行研究主管Bernard Altschuler表示:“目前,欧元是唯一能有效替代美元、并能显著改变外汇储备规模的真正替代货币。”他还补充说,如果这些问题得到解决,他认为欧元在 2-3 年内达到全球储备份额 25% 是“切实可行的”。

欧盟是全球最大的贸易集团。其经济规模远超美元的其他竞争对手。而资本管制限制了人民币的吸引力。

变革的势头正在加快,欧洲已表明愿意通过增加国防开支(包括通过更多欧盟联合借款)来减少对美国的依赖。德国正在增加支出,而欧盟也在努力重启整合其资本市场的努力。OMFIF还对公共养老金和主权财富基金进行了调查,结果显示德国是最具吸引力的发达市场。

瑞银资产管理公司的Castelli表示,他接到了许多关于欧元的问题,他估计到 21 世纪 20 年代末,欧元在储备货币中的占比可能会回升至 25%。

最为乐观的观点认为,布鲁盖尔智库高级研究员、曾在债务危机期间管理欧洲央行市场操作事务的Francesco Papadia估计,欧元可能在短短两年内就回升至 25%的份额;他所与之交流的各国储备管理机构都比以往更愿意关注欧元。