【重点关注】

•以旧换新“国补”将持续 中央资金将分批下达

•一年期、五年期LPR均维持不变

•内地与香港跨境支付通即将上线 人民银行公布首批参与跨境支付通的机构名单

•重点支出有力度!前5个月财政支出超11万亿元

【国内要闻】

•从有关部门获悉,消费品以旧换新加力扩围政策没有变化,补贴资金使用进度符合预期,第三、四季度中央资金将陆续下达。今年1月和4月已分别下达两批共计1620亿元中央资金,支持地方做好一、二季度消费品以旧换新工作。后续还将有1380亿元中央资金在三、四季度分批有序下达。

•6月20日,人民银行授权全国银行间同业拆借中心公布:1年期LPR为3.0%,5年期以上LPR为3.5%。两个期限LPR维持不变符合市场预期。

•为深化内地与香港金融合作,满足两地居民安全、高效、便捷的跨境汇款需求,中国人民银行、香港金融管理局共同推动并支持由中国人民银行清算总中心和香港银行同业结算有限公司开展内地与香港快速支付系统互联互通合作(以下简称跨境支付通)。首批参与跨境支付通的内地机构包括:工商银行、农业银行、中国银行、建设银行、交通银行、招商银行;香港机构包括:中银香港、东亚银行、建银亚洲、恒生银行、汇丰银行、工银亚洲,后续将逐步扩大参与范围。可提供的汇款服务及产品可详询各家参与机构。

•财政部数据显示,全国一般公共预算支出持续增长,前5个月达112953亿元,同比增长4.2%。前5个月全国一般公共预算收入达96623亿元,同比下降0.3%。

•商务部部长王文涛6月19日与欧盟委员会贸易和经济安全委员谢夫乔维奇举行视频会谈,双方就电动汽车反补贴案等贸易救济案件、出口管制、市场准入等经贸议题进行了深入、专业的磋商。双方一致同意,应共同努力,相向而行,为中欧今年重要议程做好经贸准备,推动中欧经贸关系健康稳定持续发展。

•国家能源局发布5月份全社会用电量等数据。5月份,全社会用电量8096亿千瓦时,同比增长4.4%。从分产业用电看,第一产业用电量119亿千瓦时,同比增长8.4%;第二产业用电量5414亿千瓦时,同比增长2.1%;第三产业用电量1550亿千瓦时,同比增长9.4%;城乡居民生活用电量1013亿千瓦时,同比增长9.6%。

•“清朗·整治AI技术滥用”专项行动自2025年4月启动以来,中央网信办聚焦AI换脸拟声侵犯公众权益、AI内容标识缺失误导公众等AI技术滥用乱象,深入推进第一阶段重点整治任务,部署各地网信部门加大违规AI产品处置力度,切断违规产品营销引流渠道,督促重点网站平台健全技术安全保障措施,推动生成合成内容标识加速落地。第一阶段累计处置违规小程序、应用程序、智能体等AI产品3500余款,清理违法违规信息96万余条,处置账号3700余个,各项工作取得积极进展。

•从市场监管总局获悉,全国组织机构统一社会信用代码数据服务中心发布的最新数据显示,截至2025年5月31日,我国装备制造业企业总数达246万家,其中2025年新设企业达7.1万家,新设企业中,高端装备制造业占比超过60%,显示出我国制造业向高端化转型升级的势头。

•6月19日,深圳市住房和建设局在官网发布《深圳市拆除重建类城市更新单元保障性住房配建规定》(简称《规定》),《规定》共15条内容,将于6月24日起实施,有效期5年。《规定》明确了两种保障性住房移交建设模式:一、城市更新单元优先将配建的保障性住房建筑面积折算成独立成宗的保障性住房用地无偿移交政府,由政府按照有关规定组织开发建设。二、不移交保障性住房用地的,由城市更新项目实施主体在已出让的开发建设用地实施过程中与商品住房一并建设,建设完成后无偿移交给政府或政府指定机构。

【国际要闻】

•日本总务省20日公布的数据显示,今年5月,日本去除生鲜食品后的核心消费价格指数(CPI)同比上升3.7%至111.4,涨幅较4月继续扩大。以大米为代表的食品涨价仍是拉动日本物价上涨的最主要原因。

•英国5月零售销售额大幅下降,为今年以来的首次下跌,这一急剧逆转的情况表明英国经济在第二季度可能举步维艰。

•瑞士在2025年第一季度的经常账户盈余显著增加至194亿瑞郎,相比去年同期的94亿瑞郎几乎翻了一番,达到了自2022年第三季度以来的最高水平。

•挪威央行宣布将基准利率下调25个基点至4.25%,挪威央行行长巴克表示这是由于通胀回落及未来通胀预期低于先前预测。此前,挪威央行为抑制通胀,多次加息并将基准利率维持在4.5%。

【国内外市场一览】

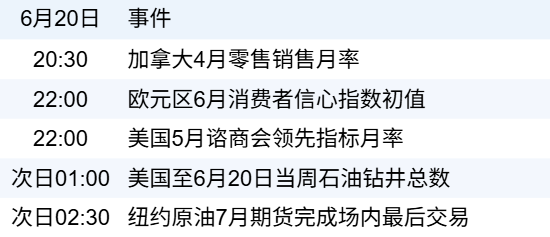

【经济数据与动态(北京时间)】

编辑:尹杨

声明:耀新财经为金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。

文章转载自 新华财经