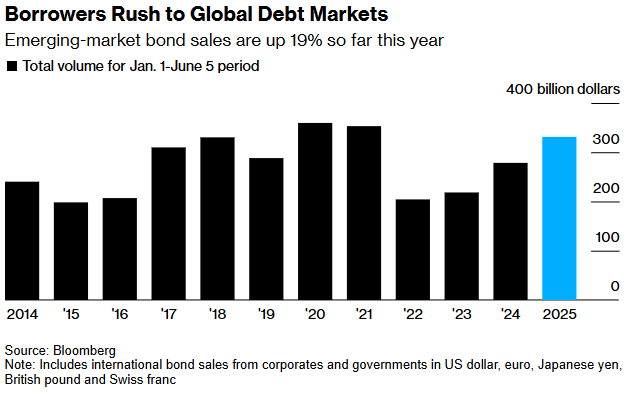

智通财经APP获悉,由于借款人都想赶在全球市场进一步动荡前拿到融资,而渴望收益的投资者又有着强劲需求,这就推动了发展中国家债券发行量的激增。数据显示,今年年初到现在,新兴市场国家政府和企业已经发行了

3310 亿美元以美元、欧元等硬通货计价的债券。这一发行速度是四年来最快的,而且已经超过了 2024 年上半年的发行总额。

图1

因为大家对美国市场长期主导地位产生了质疑,导致美元贬值,投资者纷纷推动国际资产普遍上涨。像美国银行和摩根大通都预测,随着美元贬值,新兴市场资产将上涨。而法国兴业银行也表示,发展中国家本地资产正经历着

“黄金时代”。

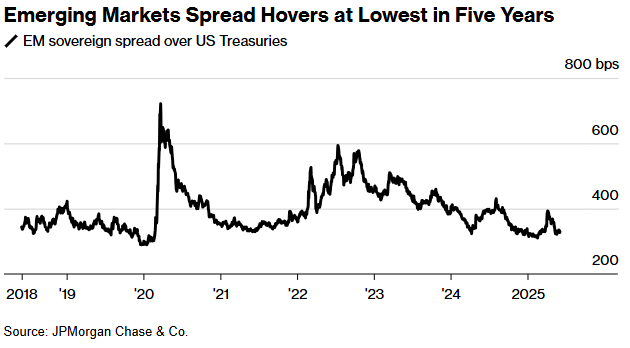

图2

从摩根大通的一项指数来看,投资者持有新兴国家美元债券相对美国国债要求的额外收益率已经下降,现在离 2020

年以来的最低水平就差那么一点。不过,即便美国市场的利差也在收窄,但需求还是挺坚挺的。

巴林投资服务公司新兴市场企业债务主管奥莫通德・拉瓦尔称:“如果你是首席财务官或者财务主管,那肯定得在时机成熟的时候赶紧出手呀。万一美国财政问题一直让市场担心,美国债券收益率就会走高,所以现在发债可能比以后更好。”

摩根大通驻伦敦中欧、中东和非洲债务资本市场主管斯蒂芬・韦勒表示,对美国经济实力缺乏透明度,也让很多借款人赶紧行动起来发债,怕后面市场更动荡。他表示:“从借钱的人角度看,现在哪还有耐心等着呀。”

并且他还补充,如果美国陷入经济衰退(摩根大通预计概率 40%),利差可能扩大,新兴市场借贷成本就会提高,“现在关键是在市场有钱的时候怎么进去。”

今年一开始,随着全球发展中国家在 2024 年经历了疫情后的违约浪潮后逐渐恢复,再加上越南、智利等国宣布新的经济改革,债券发行量就开始大幅增长。

不过,虽然美国总统唐纳德・特朗普 4

月初宣布全球关税后市场当时是慢下来了,波动性也飙升,但随着严厉关税威胁慢慢消退,新兴市场债券市场又强势反弹了。只是美国政府 7

月初要审查关税政策,这种平静估计也不会太长久。

英杰华投资者公司分析师卡门・阿尔滕基希称:“新兴市场在这段时间里相对来说是个比较安全的避风港呢。那些基本面持续改善,还有主权国家谨慎态度的国家,都得到了回报。”

在彭博社汇编的数据中,投资级债券占今年全球债券发行总量的 70% 以上。比如墨西哥年初就完成了一笔创纪录的债券交易,沙特阿拉伯通过三笔交易发了 120

亿美元债券,中国的活动也多了起来。

在中东地区,大多数借款人手里都是投资级债券,油价暴跌使得他们融资需求大增。韦勒表示,中东地区债券交易活动很旺,今年中欧、东欧和中东地区债券发行量可能占到该地区债券发行总量的

40% 以上呢。

花旗集团拉丁美洲债务资本市场主管阿德里安·古佐尼表示,之前许多拉丁美洲公司在离岸市场不太活跃,现在它们回来也有助于交易量增长。他预计拉丁美洲全年的交易量会超过去年。

像巴西、秘鲁和阿根廷电信这些高收益国家最近也纷纷进入市场了。还有吉尔吉斯斯坦首次发行国际债券,筹集了 7 亿美元,五年期债券需求达到 21 亿美元,收益率

8%。

不过,并不是所有垃圾债券发行者都能抓住这个机会,这也体现出在高度不确定时期,发展中国家的分化情况。

巴尔的摩 T. Rowe Price Associates, Inc. 新兴市场固定收益主管萨米·穆阿迪表示:“因为国债收益率上升、贸易不确定性以及油价下跌,导致很多评级低的前沿国家很难进入市场。”

摩根士丹利策略师预计波兰、罗马尼亚、科威特和哈萨克斯坦等国将很快进入市场。而 M&G Investment Management 新兴市场债务主管克劳迪娅·卡利奇表示,哥斯达黎加和危地马拉等中美洲国家可能也会加入。

卡利奇还称:“如果谁想发债的话,现在大概还有四到六周的时间,不然就得等到九月了。”