新华财经北京6月16日电(刘润榕)人民银行16日开展2420亿元7天期逆回购操作,操作利率持平于1.40%;鉴于当日有1738亿元逆回购到期,公开市场实现净投放682亿元。

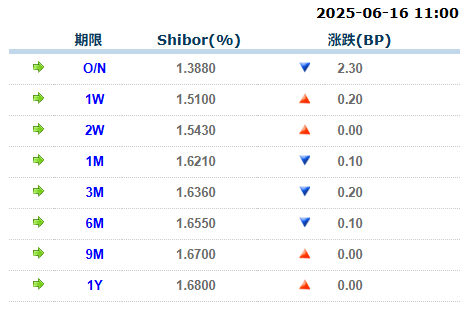

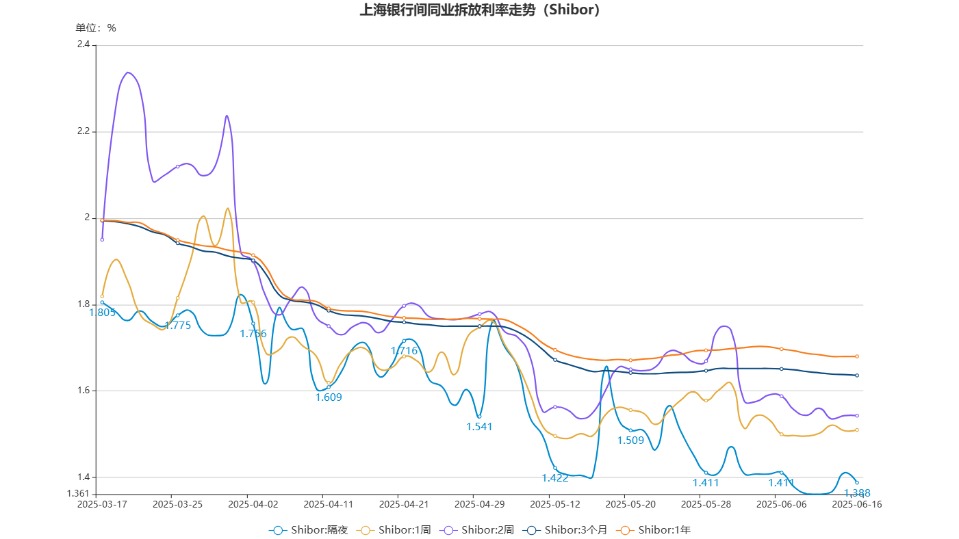

上海银行间同业拆放利率(Shibor)全线窄幅震荡。具体来看,隔夜Shibor下跌2.30BP,报1.3880%;7天Shibor上涨0.20BP,报1.5100%;14天Shibor与前日持平,报1.5430%。

上海银行间同业拆放利率(6月16日)

来源:全国银行间同业拆借中心

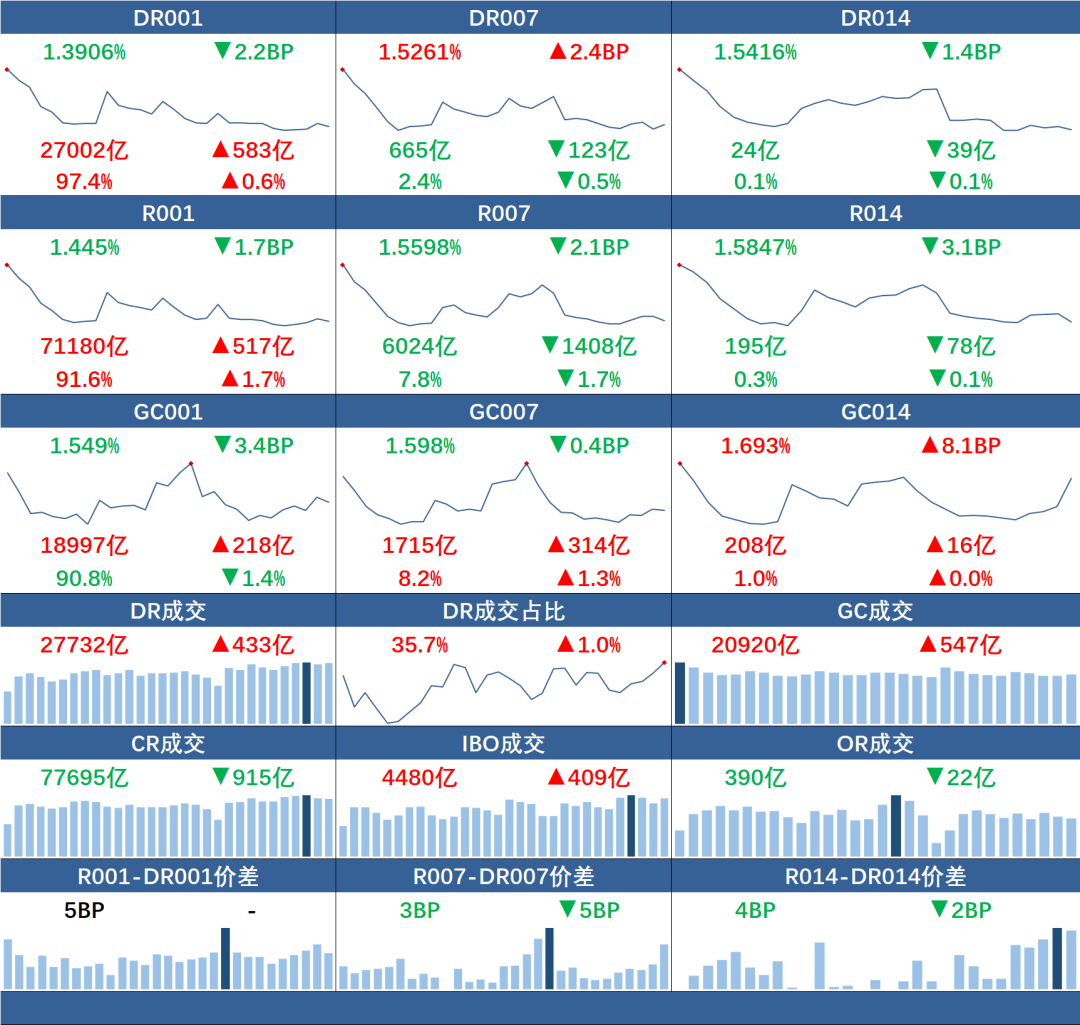

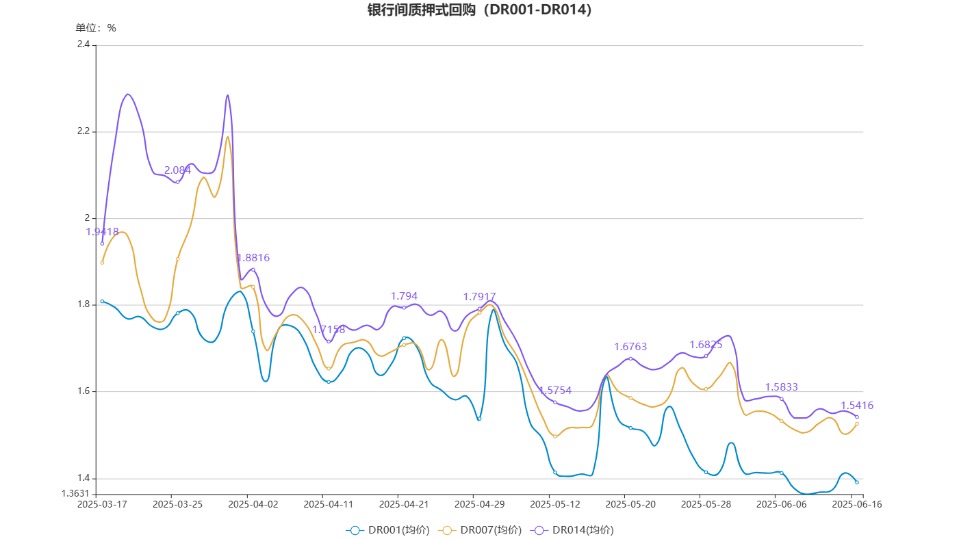

银行间质押式回购市场方面,DR001下破1.4%,7D、14D资金利率在1.5%附近震荡徘徊。具体看,DR001、R001加权平均利率分别下行2.2BP、1.7BP,报1.3906%、1.445%,成交额分别增加583亿元、517亿元;DR007、R007加权平均利率分别上行2.4BP、下行2.1BP,报1.5261%、1.5598%,成交额分别减少123亿元、1408亿元;DR014、R014加权平均利率分别下行1.4BP、3.1BP,报1.5416%、1.5847%,成交额分别减少39亿元、78亿元。

货币市场利率(6月16日)

来源:全国银行间同业拆借中心

据上海国际货币经纪公司交易员消息,16日资金面均衡转宽松。早盘大行国股部分融出。押利率存单成交在1.52%-1.55%附近,押信用融出在1.55%-1.60%。7天押利率存单1.55%附近成交,押信用融出在1.55%-1.60%。跨月21D押利率融出在1.65%,押信用融出在1.70%-1.73%附近。公开市场操作后融出增多,各期限价格下降,隔夜成交在1.50%附近,7天成交在1.52%-1.55%附近。临近中午收盘,隔夜1.50%需求增多。午后资金面维持均衡偏松态势,隔夜押利率存单成交在1.50%-1.51%附近,7D成交在1.55%。临近尾盘,隔夜押利率最低成交在1.40%,押存单最低成交在1.45%,整体保持宽松至收盘。

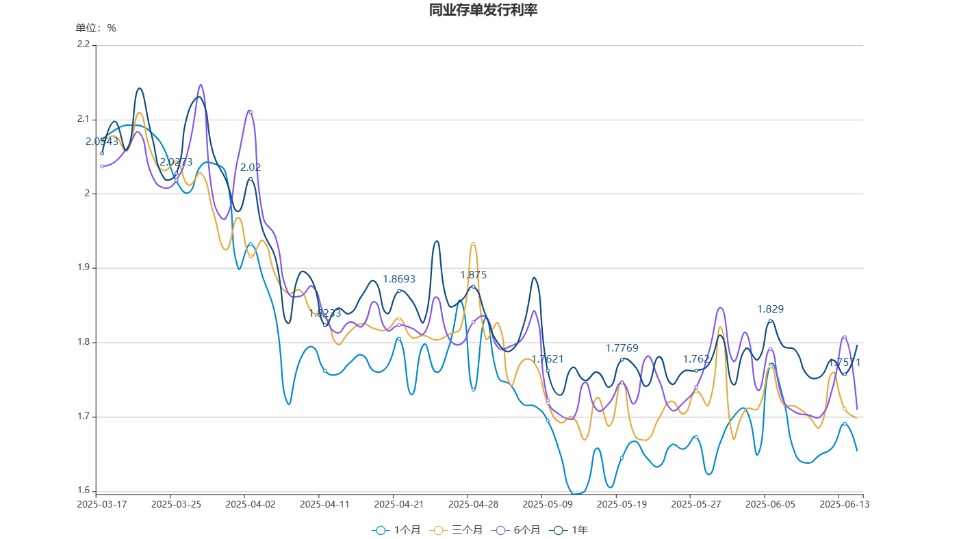

同业存单方面,上海国际货币经纪交易员表示,截至下午5点30分,6月16日有107只同业存单发行,实际发行量为1932.8亿元。

一级存单方面,全期限均为工作日到期。大行国股发行人提价意愿积极,整体交投情绪较活跃。二级存单方面,交投活跃,整体收益率较上周五收盘窄幅波动。其中1M国股日终收在1.635%,较昨日下行约0.5BP;3M国股日终收在1.625%,较昨日下行约0.5BP;6M国股日终收在1.635%,较昨日下行约0.5BP;9M国股日终收在1.6675%,较昨日下行约0.25BP;1Y国股日终收在1.6675%,较昨日下行约0.25BP。

【今日关注】

•中国支付清算协会发布关于做好支付清算业务连续性保障的提示:为保障“618”营销活动高峰期间支付业务平稳运行,提前做好应对汛期、台风等极端天气可能引发的断网断电、软硬件故障风险,请各支付服务主体高度重视支付清算业务连续性管理工作,全力做好安全生产保障。

•据证券时报获悉,2025陆家嘴论坛将于6月18日至19日在沪召开。期间,上海与香港将签署《沪港国际金融中心协同发展行动方案》。

•据央行上海总部消息,近日,上海市市场利率定价自律机制(以下简称上海利率自律机制)工作会议召开,19家核心成员单位参加会议。会议强调,要正确认识和把握当前经济金融形势,充分发挥利率自律管理的重要作用,不断提升金融服务实体经济质效。一是要提升自律管理的权威性与执行力,强化利率政策执行力度,维护良好的利率市场秩序。二是要夯实科学定价与风险管理根基,支持和推动成员单位切实提升自主理性定价能力,科学合理确定存贷款利率水平,防范“内卷式”竞争。三是要加强上海利率自律机制自身建设,建立健全自律机制各项制度安排,营造共建共享的良好生态。

•中国银行公告,张小东先生因工作调动,辞去本行副行长职务。

编辑:幸骊莎

声明:耀新财经为金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。

文章转载自 新华财经