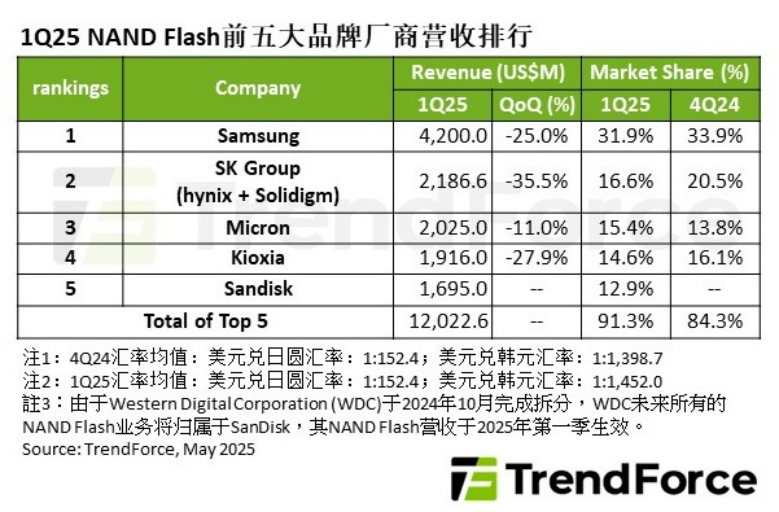

智通财经APP获悉,根据TrendForce集邦咨询最新研究,2025年第一季NAND

Flash供应商在面对库存压力和终端客户需求下滑的情况下,平均销售价格(ASP)季减15%,出货量减少7%,即便季末部分产品价格回升,带动需求,但最终前五大NAND

Flash品牌厂营收合计为120.2亿美元,季减近24%。

展望第二季营收表现,随着终端买家库存逐渐降至健康水位,NAND

Flash价格触底反弹,加上国际形势变化促使部分厂商积极拉货,预估第二季品牌厂营收表现可望来到季增10%。

主要NAND Flash供应商第一季营收表现情况:

三星(Samsung)

Samsung(三星)维持第一名,营收因Enterprise SSD需求降低,季减约25%,为42亿美元。然而,3月NAND Flash

wafer价格反弹,有助Samsung改善获利,而随着NVIDIA(英伟达)新品逐步出货放量,营收可望逐季回升。

SK集团(含SK hynix和Solidigm)

第二名SK集团[含SK

hynix(SK海力士)和Solidigm(思得)]为2024年大容量产品主力供应商,面临2025年第一季淡季效应,以及客户30TB

SSD库存待去化的挑战,导致出货位元数、ASP皆下滑,营收下降为21.9亿美元。

美光科技(Micron )(MU.US)

Micron(美光科技)第一季受惠于出货位元增加,即便ASP季减,第一季营收仍达20.3亿美元,衰退幅度约11%,相对较小,并首度登上季度营收第三名。

铠侠(Kioxia)

Kioxia(铠侠)营收退居第四名,由于淡季需求较弱,其出货位元数、ASP皆衰退,第一季营收为19.2亿美元。

闪迪(SanDisk)

SanDisk(闪迪)与WDC(西部数据)完成分拆后,第一季出货位元、ASP皆小幅下滑,营收来到17亿美元。SanDisk计划提升QLC产品出货,优化获利,以用于未来制程升级所需的资本投资,借此强化长期竞争力。