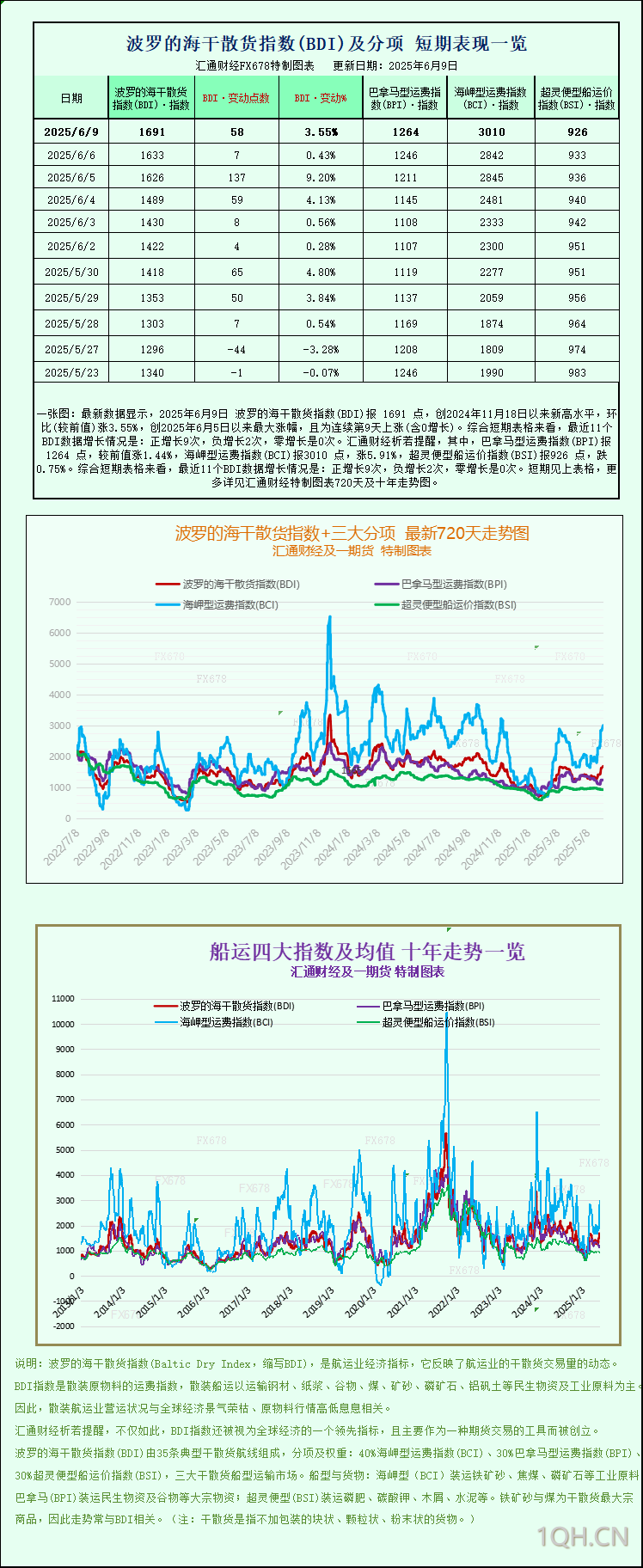

最新数据显示,2025年6月9日 波罗的海干散货指数(BDI)报 1691 点,创2024年11月18日以来新高水平,环比(较前值)涨3.55%,创2025年6月5日以来最大涨幅,且为连续第9天上涨(含0增长)。综合短期表格来看,最近11个BDI数据增长情况是:正增长9次,负增长2次,零增长是0次。其中,巴拿马型运费指数(BPI)报1264 点,较前值涨1.44%,海岬型运费指数(BCI)报3010 点,涨5.91%,超灵便型船运价指数(BSI)报926 点,跌0.75%。波罗的海干散货指数+三大分项的最新720天走势图、十年走势图等详见汇通财经特制图表。

波罗的海交易所干散货海运指数(用于追踪运载干散货商品的船舶运费)周一上涨,达到近七个月的高点,这得益于对大型船舶的强劲需求。

监测好望角型船、巴拿马型船和超灵便型船运费的主要指数上涨58点,至1,691点,涨幅3.6%,为11月18日以来的最高水平。

海岬型船运价指数上涨168点,至3,010点,涨幅5.9%,创下近七个月新高。

海岬型船舶通常运输150,000吨货物,例如铁矿石和煤炭,其平均每日收益上涨1,389美元,至24,961美元。

巴拿马型船运价指数上涨18点,至1,264点,涨幅1.5%,创两周多以来的新高。

巴拿马型船舶通常运载6万至7万吨煤炭或谷物,平均每日收益上涨168美元,至11,378美元。

铁矿石期货价格下跌。

美国总统特朗普的三名高级助手周一在伦敦与中国同行举行会谈,旨在解决世界两大经济体之间的贸易争端,这场争端一直让全球市场紧张不安。

在小型船舶中,超灵便型运价指数下跌7点,至926点,为3月13日以来的最低水平。

转载自 一期货