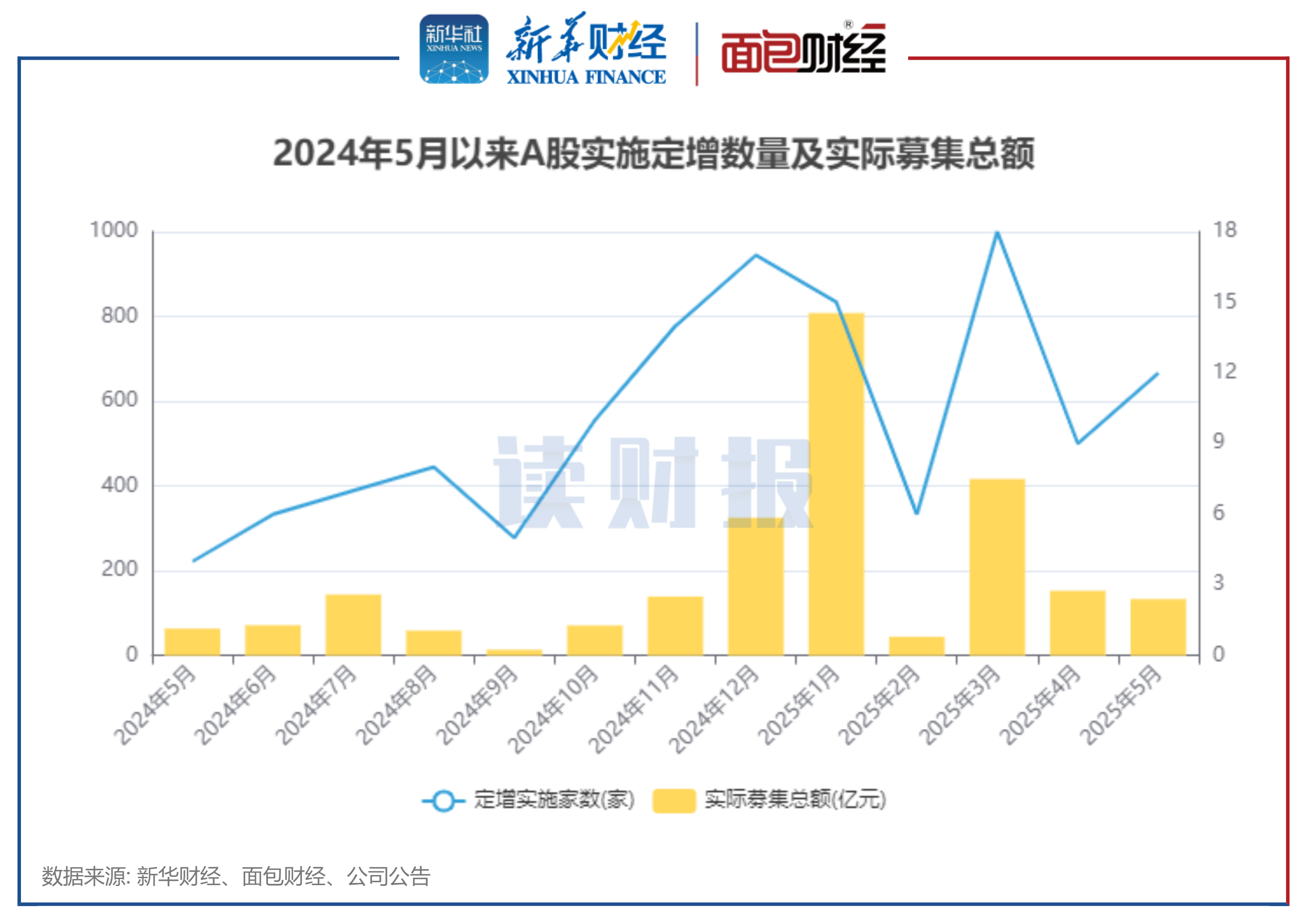

新华财经北京6月4日电 统计显示,2025年5月,A股上市公司共计实施定增12起,同比上升200%;实际募资总额约133.38亿元,同比上升109.52%。

按照首次披露预案日口径统计,2025年5月A股上市公司定增预案发布数量共计32起,拟募资规模约253.83亿元,同比下降33.96%。其中,寒武纪、软通动力等企业拟募资规模相对靠前。

5月实际募资约133.38亿元 *ST松发募资额居首

根据信披数据,以定增股份上市日统计,2025年5月A股上市公司共计实施定增12起,同比上升200%;实际募集资金合计约133.38亿元,同比上升110%、环比下降19%。

图1:2024年5月以来A股实施定增数量及实际募集总额

2025年5月实施定增的上市公司中,*ST松发的实际募资额排在首位。*ST松发新增股份数量为73752.85万股,发行价格为10.16元/股,实际募资总额为74.93亿元,募集资金净额拟用于向中坤投资购买上述重大资产置换的差额部分、向恒能供应链、恒能投资、陈建华购买其合计持有的恒力重工剩余50%的股权。

实际募资额排在第二位的是华统股份。该公司5月增发新股约17204.3万股,发行价格为9.3元/股,实际募资总额为16亿元,募集资金净额拟用于生猪养殖建设项目、饲料加工建设项目、偿还银行贷款项目。

隆平高科实际募资额排在第三位。公告显示,公司本次新增股份的发行价格为7.87元/股,实际募资总额为12亿元,募集资金净额拟用于偿还银行贷款及补充流动资金。

据统计,募资规模在5亿元以下的有8家公司,其中宁波精达、快可电子募资规模相对较小。

图2:2025年5月实施定增的上市公司

从行业分布来看,以中证行业统计,工业行业实施5起定增,募资规模合计约19.36亿元;其次是可选消费行业,有3起定增实施;主要消费行业排名第三,有2起定增实施。

图3:2025年5月各行业定增实施数(按中证行业分类)

披露32起定增预案 工业行业数量居首

以首次披露预案公告日统计,2025年5月A股上市公司披露的定增预案(同一定增预案下的募资及配套募资合并统计,下同)共计32起,拟募资规模合计约253.83亿元,同比下降34%、环比上升9%。

图4:2024年5月以来A股披露定增预案公司家数及定增拟募集总额

从单家公司来看,2025年5月份披露定增预案的公司中,拟募集资金规模最大的公司为寒武纪。公司公告显示,公司此次向特定对象发行股票募集资金总额不超过49.8亿元(含本数),募集资金用于面向大模型的芯片平台项目、面向大模型的软件平台项目、补充流动资金。

软通动力的预计募资总额位居第二,达到33.78亿元。根据定增预案,软通动力拟向特定对象发行A 股股票募集资金不超过33.78亿元,募集资金净额拟用于京津冀软通信创智造基地项目、AIPC智能制造基地项目、软通动力怀来智算中心(一期)建设项目、计算机生产车间智能升级技术改造项目。

图5:2025年5月披露定增预案的上市公司

从行业分布来看,以中证行业统计,2025年5月,工业行业发布9起定增预案,拟募资额合计超28.01亿元;其次是可选消费行业、信息技术行业,各有6起定增预案。

图6:2025年5月发布定增预案公司数(按中证行业分类)

【读财报】是由新华财经与面包财经共同打造的一档以上市公司财报解读为主要内容的栏目。新华财经是新华社承建的国家金融信息平台,内容全面覆盖全球股市、汇市和债市等金融市场,提供权威、专业、全面的金融信息服务。

编辑:胡晨曦

声明:耀新财经为金融信息平台。任何情况下,本平台所发布的信息均不构成投资建议。

文章转载自 新华财经