High Ridge Futures金属交易主管David Meger说:”11月17日的回调幅度并不大,更多的是获利了结走势,也许受到美元日内略微走高的帮助,增加了一些轻微的压力。”

黄金上周四创下一个多月来的新高,距离 10 月份创下的 2790.15 美元历史高点还差 65.6 美元。上周金价上涨了0.5%,这是连续第三周上涨。周三美国核心通胀数据低于预期,加剧了市场对美联储不止一次降息的猜测。

不过上周五(11月18日)出炉的美国经济数据表现强劲,美元和美债收益率企稳反弹,对金价形成压制。

美国12月独户住宅建筑增至10个月新高,表明年底住房活动有所改善,但抵押贷款利率上升和市场上新房供过于求可能会制约楼市复苏。

美国商务部上周五发布的报告还显示,12月独户住宅建筑许可上升至去年2月以来的最高水平。经济学家表示,该数据很可能受到了较宽松的季节性调整因子的影响,政府使用这一模型来剔除数据中的季节性波动。

尽管如此,这份报告和上周五公布的反映制造业产出激增的数据加之零售销售稳健增长表明,经济在第四季度经济保持了大部分强劲增长势头。

当选总统特朗普承诺普遍加征关税并大规模驱逐非法移民,经济学家警告说,这些政策将推高原材料价格并导致工人短缺,因此房屋建设和工厂产出的增长很可能难以为继。特朗普将于周一宣誓就职。

凯投宏观北美经济学家Thomas Ryan说:”我们预计,在特朗普新政府的领导下,建筑材料关税和更严格的移民规定等一系列影响建筑业劳动力的因素,以及一些地区待售新房过剩的情况,将阻碍建筑商在今年下半年乃至2026年启动新项目,导致房屋开工率下降。

美国商务部统计局称,12月占住宅建设主体的独户住宅开工环比增长3.3%,经季节性因素调整后年率为105.0万套,是2024年2月以来的最高水平。独户住宅开工同比下降 2.6%。

波动较大的多户住宅开工环比飙升58.9%,年率为41.8万套。整体房屋开工环比跃升 15.8%,年率为149.9 万套,为去年 2 月以来的最高水平。接受路透调查的经济学家之前预计,房屋开工年率将上升至132万套。

多户住宅开工同比下降4.4%。2024年房屋开工估计为136.4万套,比2023年下降3.9%。

12 月独户住宅建设许可环比增加1.6%,年率为99.2 万套。

Pantheon Macroeconomics 首席美国经济学家Samuel Tombs表示:”建筑商账面上未售出的新房库存水平较高,这表明当抵押贷款利率最终下降时,任何需求的最终回升都只会对建筑活动产生微弱的影响。

多户住宅建筑许可环比下降5.8%,年率为43.7万套。建筑许可整体环比下滑0.7%,年率为148.3万套。与去年同期相比下降了 3.1%。据估计,2024年共发放了 147.1 万份建筑许可,比 2023 年下降了 2.6%。

批准建造但尚未开工的独户住宅减少 2.1%,至14.1 万套。独户住宅竣工率下降 7.4%,至 94.8 万套,为 3 月以来的最低水平。在建独户住宅存量增加 0.8%,达到 64.1 万套。

住宅投资已连续两个季度拖累美国国内生产总值(GDP)。亚特兰大联储预测第四季度 GDP环比增长年率为 3.0%。第三季度经济环比增长年率为 3.1%。

美联储的另一份报告显示,12 月工业生产环比0.6%,其中航空航天和杂项运输设备的生产增长了 6.3%,这也提振了上一季度的经济增长。

11 月工业生产反弹了 0.4%。制造业占经济总量的 10.3%,在美联储开始降息后,近几个月已基本企稳。然而,特朗普提出的贸易和移民政策构成了下行风险。

“降息将支持汽车和重型机械等商品的购买,”PNC Financial 首席经济学家Gus Faucher说。“但关税导致的价格上涨可能会抑制需求。许多美国生产商在制造过程中使用外国投入品。”

交易员们预计年底前会有两次降息,美联储理事沃勒暗示,如果经济数据进一步疲软,可能会有更多的降息。

美国国债收益率上周五小幅上涨,盘中交投震荡,此前有关住房和工业生产的一系列数据再次向好,支持了美联储将放缓降息步伐、2025年可能仅降息一次的预期。

在美国当选总统特朗普周一就职之前,由于关税、减税和移民政策的不确定性,投资者整体上也对大幅押注犹豫不决。周一是马丁·路德·金纪念日,债市休市。

追踪美联储利率预期的美国两年期国债收益上周五上升3.4个基点,至4.272% ,此前曾触及两周最低的4.221%。

不过,上周两年期国债收益率下跌12.4 个基点,创 11 月底以来的最大周线跌幅。

10 年期国债收益率上周五上升 0.1 个基点,报 4.613% ,此前也曾跌至两周最低。上周该收益率下滑 16.1 个基点,创下七周以来最大周线跌幅。

FHN Financial宏观策略师Will Compernolle表示:“很多抛售实际上只是对过去几天的重新校准。消费者物价指数(CPI)明显改变了认为通胀没有希望的说法。”

上周三的数据显示,剔除波动较大的食品和能源部分后,12 月核心CPI涨幅放缓,在11月增长 0.3% 后仅增长 0.2%。此前,核心 CPI 已连续四个月上涨 0.3%。

Compernolle称: “1月17日收益率的上升并不那么引人注目。人们只是在等待下周所有的行政行动。”

伦敦证交所集团(LSEG) 数据显示,经济数据公布后,美国利率期货市场认为的 2025 年降息幅度从周四晚些时候的约 43 个基点变为 39 个基点。市场还认为下一次降息可能发生在美联储6月会议上的概率为66%。

“我们认为,随着时间的推移,收益率应该会下降,”U.S. Bank Asset Management资本市场研究主管Bill Merz称。”我们的通胀数据出现了相当明显的季节性调整,这也是引发人们对美联储将采取什么行动以及他们今年将降息多少的担忧的原因之一。”

但Merz表示,通胀存在下行压力,”在未来几个季度应该会以某种形式表现出来”。他举例称,占消费者物价一半的美国住房通胀减速,以及中国向美国输出的通胀放缓影响,这在过去两年一直是一个持续的趋势。

Merz称,U.S. Bank Asset Management预计美联储将在2025年降息两次,这与美联储自己12月的预测一致。

市场目前正翘首以盼特朗普1月20日的就职典礼,其广泛的贸易关税预计将进一步点燃通胀并引发贸易战,从而有可能增加黄金的避险吸引力。

过去几周,美元因美国国债收益率上升而跳涨,反映出人们预期特朗普的政策可能会在美国经济已经强劲的情况下刺激通胀。但上周三美国公布核心通胀数据趋软,加上美联储理事沃勒周四称,如果数据支持,2025年仍有可能降息三到四次,债市因此从无情的抛售中获得喘息。

这导致市场增加了对美联储2025年降息的押注,在特朗普本周重返白宫之前给美元带来了一些压力。

美元指数上周五上涨 0.34% 报 109.33 ,远离上周初触及的逾两年高位。美元指数上周势下跌约 0.22%,打破连续六周的涨势。

“为了应对过去一周通胀数据低于预期的情况,市场参与者将降息预期从25个基点调整到了40个基点,”Mesirow Currency Management高级投资策略师Uto Shinohara称,”值得注意的是,这些市场预期已恢复到上周五强劲就业报告发布前的水平,表明这两份经济数据的影响实际上相互抵消了。”

他补充称,这种模式凸显了市场对通胀和劳动力市场数据的持续敏感性。

随着美联储官员进入静默期,且本周周几乎没有重要的美国经济数据发布,Shinohara 称,”市场将关注特朗普总统任期的开始及其对市场的潜在影响。”

投资者现在正等待特朗普周一的就职演说,以更好地了解他的政策行动,并预计会出现波动。

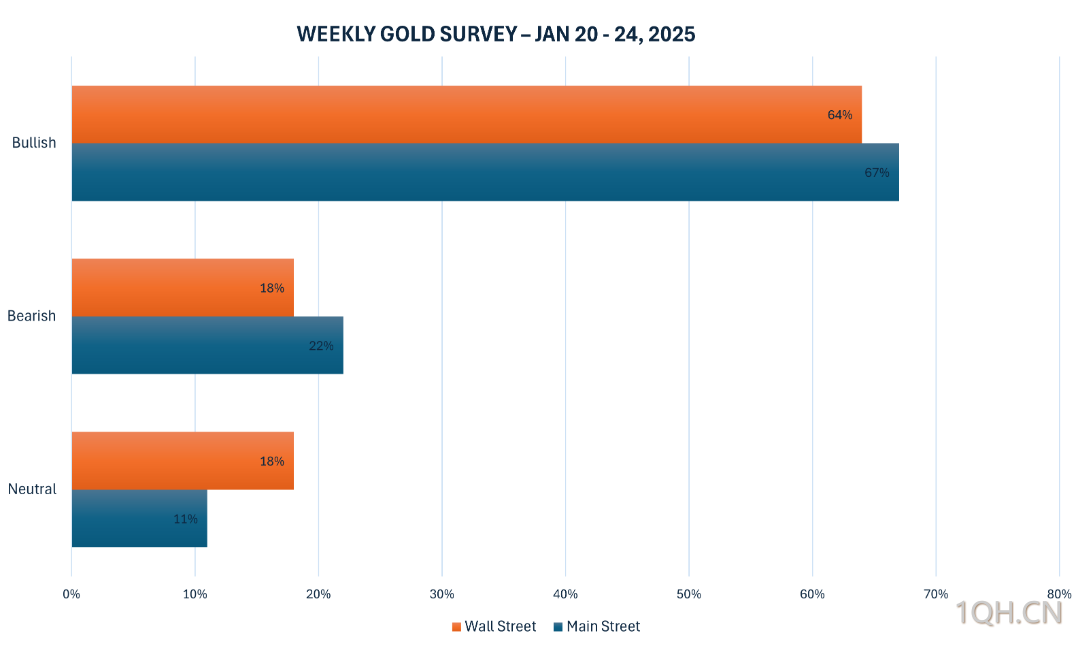

最新的 Kitco News 每周黄金调查显示,在唐纳德·特朗普第二次就职之前,行业专家和散户交易员强烈看涨情绪。

上周,11 名分析师参与了 Kitco News 黄金调查,近三分之二的受访者预计未来几天金价将会上涨。七位专家(即 64%)预计金价将在未来一周上涨,而两位分析师(即 18%)预测贵金属价格将下跌,另外两位分析师选择观望,直到情况变得更加明朗。

与此同时,Kitco 的在线民意调查共进行了 156 票投票,散户投资者仅比专家稍微乐观一些。 105 名零售交易商(即 64%)预计金价未来一周将上涨,而另外 34 名零售交易商(即 22%)预计黄金价格将走低。其余17名投资者(占总数的11%)预计金价近期将横盘整理。

(现货黄金日线图,来源:易汇通)

最后需要提醒的是,周一是马丁路德金纪念日假期,芝商所(CME)旗下贵金属、美国原油期货合约交易提前于北京时间21日03:30结束,股指期货合约交易提前于北京时间21日02:00结束。另外,以色列和加沙的停火吸引已经于周日(1月19日)正式生效,投资者需要留意市场避险的变化。

转载自 一期货