智通财经APP获悉,4月21日,浙江升华云峰新材股份有限公司(简称:云峰新材)上交所主板IPO审核状态变更为“终止”。因云峰新材及其保荐人撤回发行上市申请,根据《上海证券交易所股票发行上市审核规则》第六十三条有关规定,上交所终止其发行上市审核。

招股书显示,云峰新材主要从事室内装饰材料及定制家居成品的设计、研发、生产和销售,主要产品包括人造板、木地板、科技木以及衣柜、橱柜、木门等定制家居成品。

公司依托装饰材料行业已经形成的渠道优势、品牌优势、产品优势,通过在零售业务和大宗业务两个领域共同拓展,使之快速转化成定制家居市场的竞争优势,通过整合行业资源,加快提升公司在定制家居板块的市场地位。

公司的“莫干山”品牌胶合板销量行业排名第二。公司专注环保、绿色和健康板材,产品类别丰富、设计研发实力雄厚,品牌知名度较高。经过二十多年的发展沉淀,在行业内具备较强的综合竞争力。

公司的销售模式包括经销商模式和商标授权模式,商标授权模式下,OEM供应商直接向经销商销售并使用云峰新材的品牌。报告期内,公司商标授权模式的各期前十大OEM供应商共有19家。

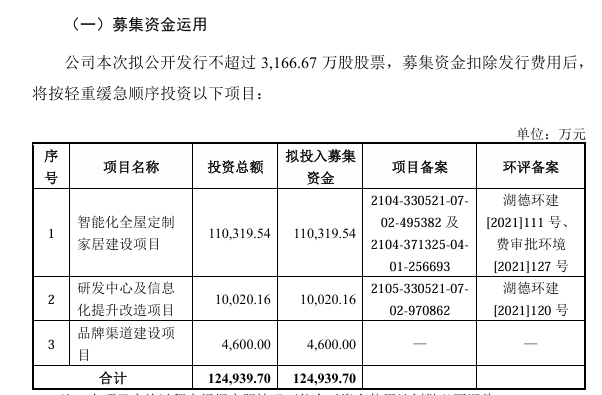

公司实际募集资金扣除发行费用后,将按轻重缓急顺序投资以下项目,具体如下:

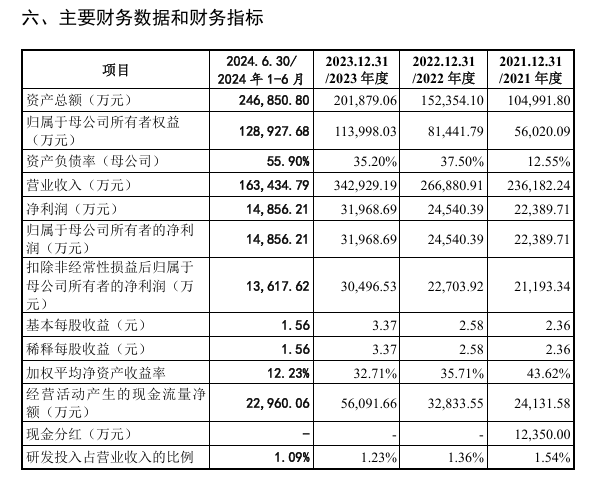

财务方面,于2021年、2022年、2023年及2024年1-6月,公司实现营业收入分别约为23.62亿元、26.69亿元、34.29亿元、16.34亿元;净利润分别约为2.24亿元、2.45亿元、3.2亿元、1.49亿元。