智通财经APP获悉,据中基协披露,2025年4月,资产支持专项计划(以下简称ABS)新增备案103只,新增备案规模合计914.59亿元。其中基础设施公募REITs所投ABS备案1只、32.90亿元。此外,新增备案规模前三的ABS基础资产分别为:融资租赁债权、小额贷款债权和应收账款,备案规模分别为265.57亿元、242.57亿元和148.10亿元。

存续情况

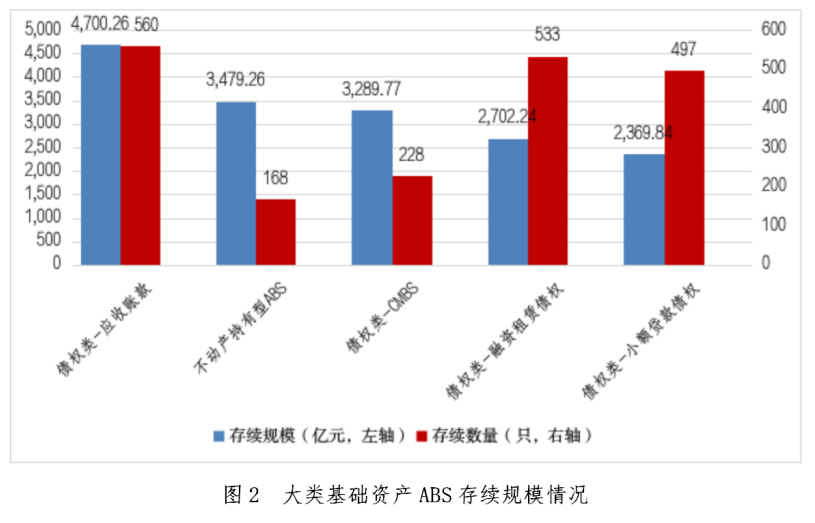

截至2025年4月底,ABS存续2,444只、20,785.66亿元。其中基础设施公募REITs所投ABS存续70只、规模1,765.86亿元。此外,基础资产为应收账款、不动产持有型ABS、CMBS、融资租赁债权、小额贷款债权的ABS存续规模合计16,541.37亿元,占总存续规模的79.58%;其余基础资产的ABS存续规模合计2,478.44亿元,占总存续规模的11.92%。