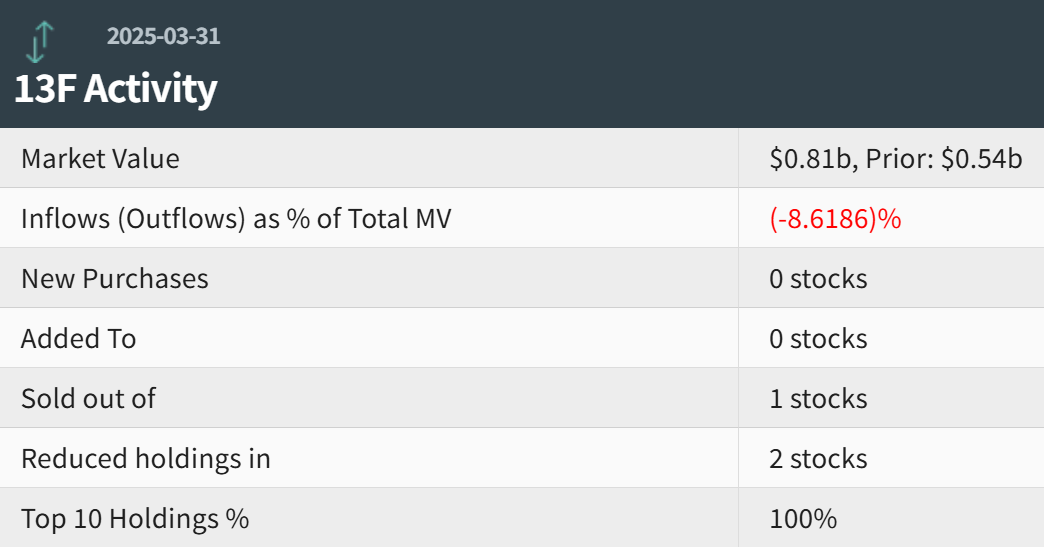

智通财经APP获悉,根据美国证券交易委员会(SEC)披露,阿里巴巴(BABA.US)递交了截至2025年3月31日的第一季度美股持仓报告(13F)。

第一季度,阿里巴巴持仓总市值为8.1亿美元,上一季度为5.4亿美元,环比增长50%。阿里巴巴在第三季度的持仓组合中新增了0只个股,减持2只个股,清仓1只个股。

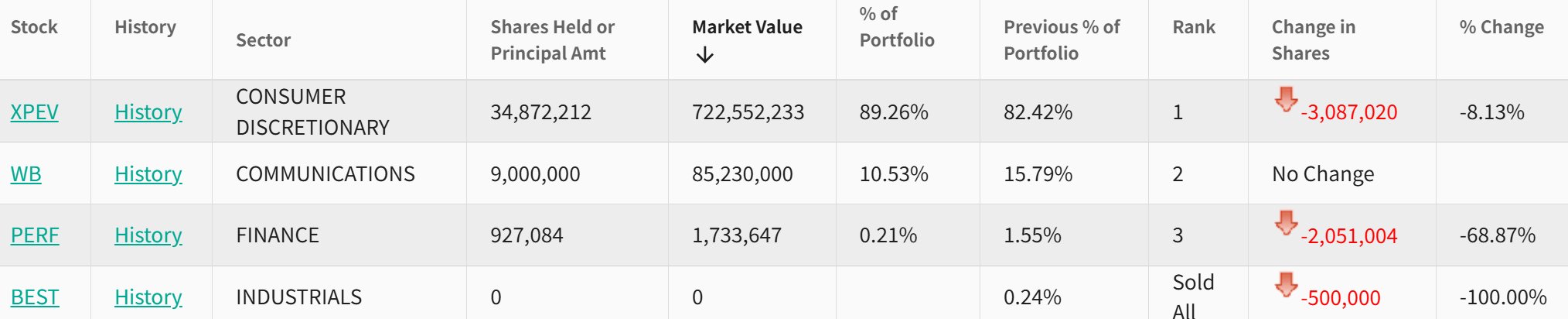

阿里巴巴目前共持有4只股票。小鹏汽车(XPEV.US)位列第一,持仓约3487万股,持仓市值约7.2亿美元,占投资组合比例为82.4%,持仓数量较上季度降低8.13%。

微博(WB.US)位列第二,持仓900万股,持仓市值8523万美元,占投资组合比例为15.79%,持仓数量较上季度无变化。

玩美(PERF.US)位列第三,持仓约92.7万股,持仓市值约173万美元,占投资组合比例为1.55%,持仓数量较上季度下降68.87%。

此外,阿里巴巴在第一季度清仓了百世集团(BEST.US)。