◎5月19日至23日,A股三大指数先扬后抑,上证指数全周下跌0.57%。个股涨跌分化,三生国健等涨幅领先,渝三峡A等跌幅靠前。北证50指数本周大幅波动,市场调整原因包括资金兑现冲动、情绪降温等。不过中长期来看,券商普遍对A股持乐观态度。

◎下周市场将迎来多件大事,包括东盟—中国—海合会峰会、国务院政策例行吹风会等。同时,下周共有市值165亿元限售股解禁,央行公开市场将有9460亿元逆回购到期。

每经记者|王砚丹 每经编辑|彭水萍

刚过去的交易周(2025年5月19日至5月23日),A股三大指数呈现先扬后抑的格局。上证指数全周下跌0.57%至3348.37点;深证成指回调0.46%;创业板指下跌 0.88%。

单日来看,周一至周三市场延续小幅反弹,但上证指数本周未能冲击上周高点,3400点形成明显心理压力位。周五受权重板块拖累及外部扰动影响,午后14:00快速跳水,且下跌有量,上证指数收于全周最低点。

仅有1619只个股本周上涨,3702只下跌,其余94只个股停牌或平盘。

个股涨跌榜中,除了5月20日上市的新股太力科技外,涨幅最大的是创新药板块的三生国健,本周累计上涨99.96%;此外,慧博云通、滨海能源本周累计涨幅均超60%。

跌幅榜方面,部分前期曾有亮眼表现的个股与板块出现调整,8只个股跌幅超过20%。渝三峡A、集泰股份、七丰精工列跌幅榜前三位。航运板块中的牛股宁波远洋、国航远洋周跌幅也靠前。

时间窗口方面,下周周末是端午小长假,又是5月月末。周五市场快速跳水出现放量,说明部分资金可能趋于防御。下周市场能否企稳,上证指数能否再次冲击3400点关口?我们可能应将精力更多放在关注能否有新的热点形成。

从行情结构来看,本周前半周表现最好的是科技与成长。周三(5月21日)北证50、微盘股均创出历史新高,尤其是北证50一度突破1500点关口。但周四(5月22日)北证50大幅下跌6.15%;周五(5月23日)早盘北证50原本出现反弹,市场也因此有所企稳。不过好景不长,北证50周五午盘后逐波走弱,直至14:00跳水,也成为拉低市场人气的重要原因。

从市场调整的原因来看,本周北交所、微盘股创新高后,前期低成本的资金本就有兑现冲动。而*ST宇顺停牌核查、中毅达交易日午间发布风险提示,均使得前期亢奋的情绪有所降温。

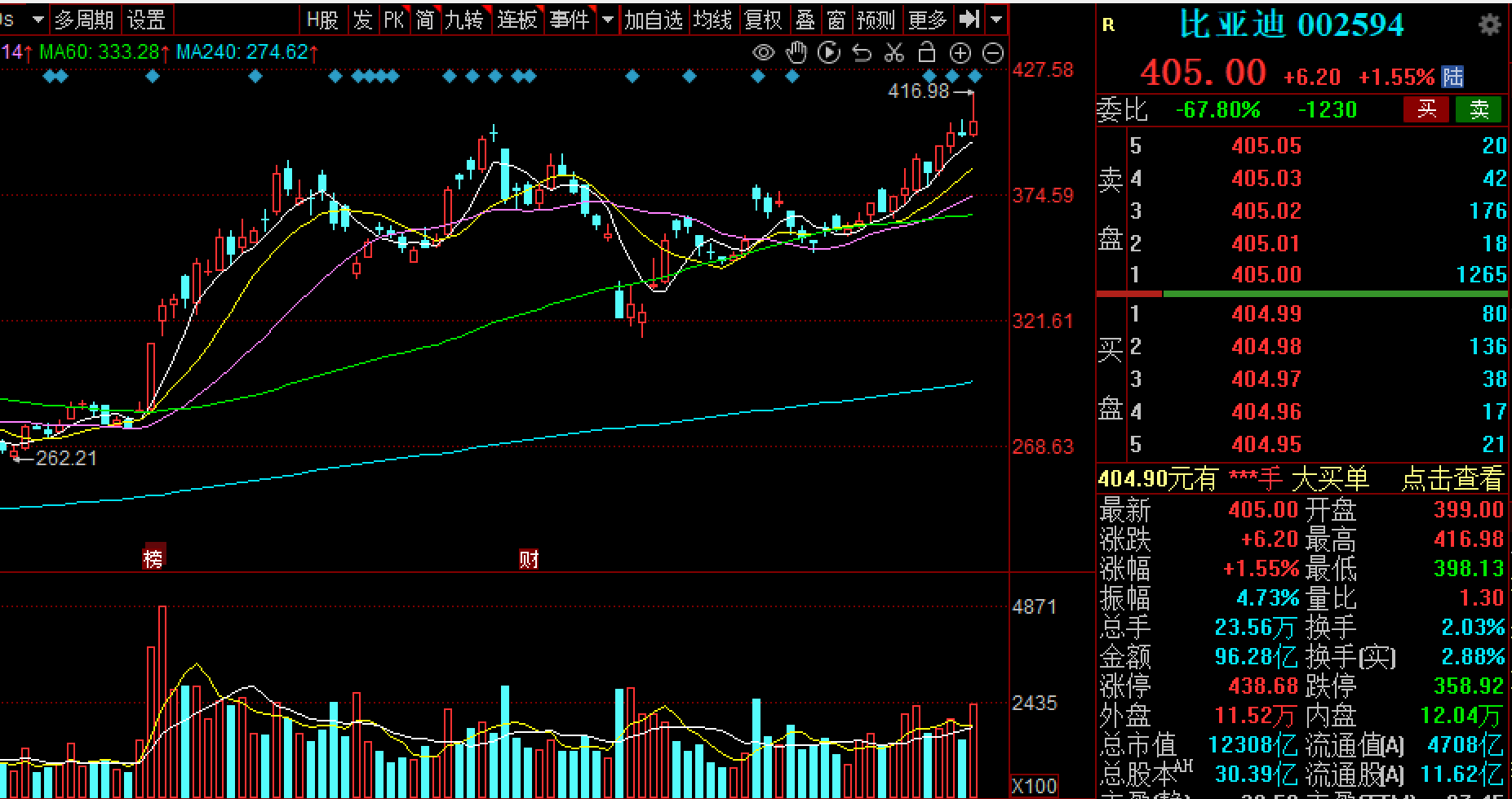

另外,本周一些表现抢眼的板块中,短期催化剂可能已通过股价上涨被市场充分消化。如本周新能源板块、医药板块均表现抢眼。创新药板块中,前面提及的科创板个股三生国健本周几乎翻倍;新能源板块中,比亚迪A股创出历史新高。

从消息面来看,这两个板块上涨与行业龙头本周登陆港交所有关——宁德时代H股5月20日挂牌,恒瑞医药H股5月23日挂牌。两家公司H股发行均以发行价上限定价,且上市首日均大涨。下周宁德时代、恒瑞医药H股日常交易中能否继续稳步上涨,对A股相关板块可能也有一定影响。

此外,关税的不确定性可能也会成为影响市场情绪的变数。

据央视新闻,当地时间5月23日,美国总统特朗普在社交媒体上表示,欧盟设置了强大的贸易壁垒、征收增值税、企业罚款、非货币贸易壁垒、货币操纵、针对美国公司不公平且不合理的诉讼等。特朗普称,美国与欧盟的谈判“毫无进展”,建议从2025年6月1日起对欧盟产品直接征收50%的关税,而如果产品在美国制造或生产,则无需缴纳关税。

此外,特朗普还称,如iPhone不在美国制造,苹果须缴纳25%的关税。

图片来源:视觉中国-VCG111340069361

不过,从中长期角度来看,A股在目前点位具有极高配置价值,是市场共识。

近期,各大券商密集召开2025年中期策略会,围绕下半年A股市场走势与投资策略展开深度研判,券商普遍对资本市场下半年表现持乐观态度,认为A股在多重政策红利与产业升级动能的共振下有望企稳向上,新的投资机遇正在孕育。

兴业证券全球首席策略分析师张忆东表示,在2025年下半年乃至更长远的未来,中国资本市场大有可为,A股有望呈现出“指数稳,结构牛”的局面。中国资产有望迎来价值重估的配置机遇,关键性亮点在于科技和新兴消费两方面。

光大证券策略首席分析师张宇生认为,基本面的修复进程或将呈现温和且渐进的特征,宏观、微观流动性共振与产业升级有望驱动市场上涨,在中长期资金有望成为市场重要增量资金之一的背景下,A股市场或将呈现结构性牛市上涨特征。

最后我们再来看看,下周还有哪些大事值得关注。

5月26日(周一)

东盟—中国—海合会峰会将举行

据外交部发言人毛宁介绍,应东盟轮值主席国马来西亚总理安瓦尔邀请,国务院总理李强将于5月26日至28日出席在马来西亚吉隆坡举行的东盟—中国—海合会峰会。

毛宁说,中方期待同东盟、海合会国家拓展各领域务实合作,实现优势互补、互利共赢,共同维护多边贸易体制,捍卫全球南方共同利益。

5月27日(周二)

国新办将于5月27日举行国务院政策例行吹风会

国务院新闻办公室将于2025年5月27日(星期二)上午10时举行国务院政策例行吹风会,请商务部副部长兼国际贸易谈判副代表凌激和生态环境部、市场监管总局有关负责人介绍深化国家级经济技术开发区改革创新有关举措,并答记者问。

5月28日(周三)

欧佩克将于5月28日举行第39届欧佩克和非欧佩克部长级会议

英伟达将于美东时间5月28日(北京时间次日凌晨)举行分析师电话会议,讨论2026财年一季度(至4月27日)的业绩报告。

5月29日(周四)

中国—上海合作组织人工智能合作论坛将于5月29日在天津举办

据国家发展改革委政策研究室副主任、新闻发言人李超介绍,本次论坛主题为“智汇中国 智惠上合”,期间拟组织发布相关工作成果,并邀请中外专家围绕“人工智能技术突破与路线探索”“应用案例分享及前景展望”“安全风险和监管治理”等系列议题开展系列交流活动,将推动中国同上合组织成员国加强人工智能发展和治理加强务实合作,共享人工智能发展红利。

5月30日(周五)

华为将于5月30日19:30举行尊界S800发布

5月21日,华为终端宣布,将于5月30日19:30举行尊界S800发布会。

去年2月20日,鸿蒙智行尊界技术发布会在深圳举行。华为常务董事、终端BG董事长余承东在会上介绍,尊界S800将搭载六大智能化技术,其中有三项属于尊界S800首发。11月26日,在华为Mate品牌盛典上,尊界S800正式对外亮相,预计售价100万到150万之间。

市场方面

下周共有市值165亿元限售股解禁

Wind数据显示,下周限售股上市数量共计4.95亿股,以5月23日收盘价计算,解禁市值约为165.34亿元,是5月解禁规模最小的一周。在全年周解禁数据中,下周限售股上市数量排名第二低,市值排名第五低。

下周仅有4家上市公司限售股解禁市值超过10亿元,分别是万达轴承、炬芯科技、菲菱科思、并行科技,解禁市值分别为53.92亿元、16.22亿元、14.12亿元和11.13亿元。

下周3只新股申购

创业板优优绿能(301590)5月26日(周一)申购

公司计划公开发行1050万股,占发行后总股本的25%,拟募集资金7亿元用于充电模块生产基地建设、公司总部及研发中心建设、补充流动资金。

北交所交大铁发(920027)5月27日(周二)申购

公司是一家专业从事轨道交通智能产品及装备的研发、生产、销售,并提供专业技术服务的高新技术企业,主要产品和服务包括轨道交通智能产品及装备、轨道交通专业技术服务,具体为安全监测检测类产品、铁路信息化系统、新型材料、智能装备、测绘服务、运维服务等。公司主要客户为国铁集团、中国铁建、中国中铁等与铁路相关的大型国有集团的下属企业等。

科创板影石创新(688775)5月30日(周五)申购

公司计划公开发行4100万股,占发行后总股本的10.22%,拟募集资金4.64亿元用于智能影像设备生产基地建设项目和影石创新深圳研发中心建设项目。

公开市场

下周将有9460亿元逆回购到期

Wind数据显示,下周央行公开市场将有9460亿元逆回购到期,其中下周一至下周五分别到期1350亿元、3570亿元、1570亿元、1545亿元、1425亿元。

封面图片来源:视觉中国-VCG111340069361

文章转载自 每经网