当地时间周一(7月7日),纽约联储在官网发布研究报告,报告称美联储不能假设其基准利率未来不会再次回到接近0%的水平,并提到这一概率长期来看能有9%。

这份研究的作者有三人,分别为纽约联储的研究分析师Sophia Cho、旧金山联储经济研究部副总裁Thomas Mertens和纽约联储主席约翰·威廉姆斯(John Williams)。

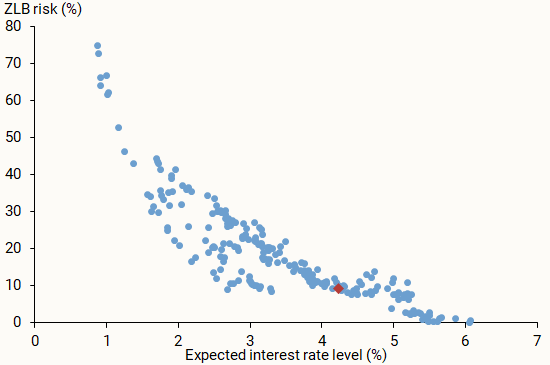

研究写道,当前的数据显示,与过去十年相比,美国未来政策利率预期水平较高。但由于近期不确定性上升,中长期来看,零利率下限(ZLB)风险仍然显著,与2018年的水平相似。

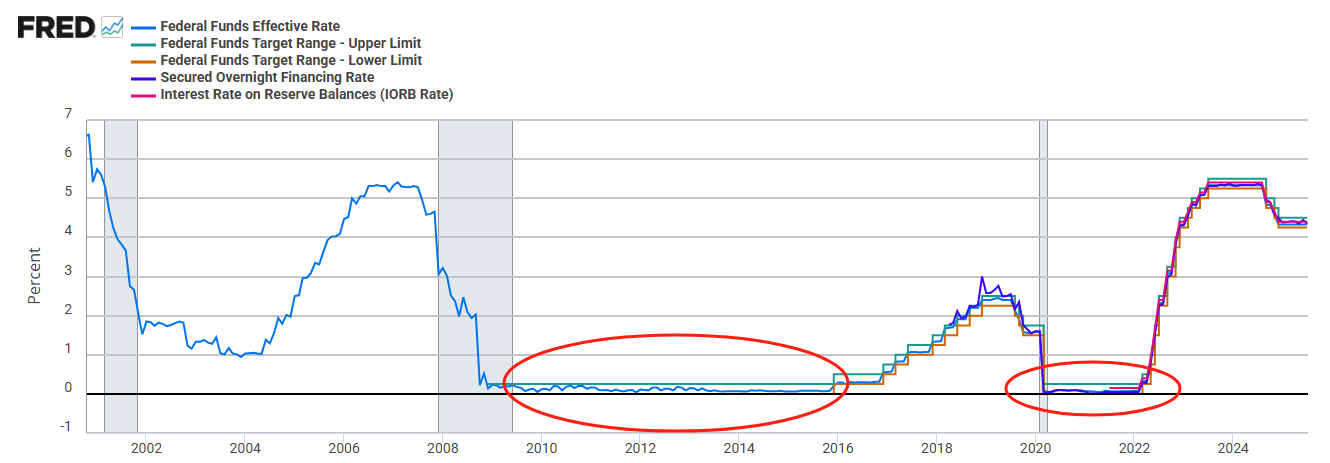

众所周知,美联储联邦基金利率是区间形式,而不是一个固定利率,因为它反映的是银行之间超短期拆借利率的市场实际情况。美联储通过设定一个目标区间,并通过政策工具引导市场利率在这个区间内运行。

来源:圣路易斯联储官网

研究提到的“零利率下限”(ZLB)指的是联邦基金利率区间下限位于0%的形态:2008年金融危机爆发后,美联储维持在该区间——0%-0.25%七年之久。

2020年新冠疫情爆发后,ZLB又持续了两年。当联邦基金利率接近于零时,许多经济学家担心ZLB约束会阻碍货币政策的有效性。

展望未来,研究报告预计未来两年美联储的利率水平大约在3%至4%之间,出现“零利率下限”的风险约为1%;但随着时间的推移,ZLB的风险将在七年内上升至约9%,并在更长一段时间内维持在相似水平。

来源:纽约联储官网

上月,美联储决定将联邦基金利率目标区间维持在4.25%至4.50%之间,这也是该行连续第四次会议维持利率不变。在会议前后,美国总统特朗普连续发声要求降息。

据新华社报道,特朗普上周在社交媒体平台批评美联储主席鲍威尔让美国损失数以千亿计美元,称“应该大幅降低利率”,并在图表中将美国应设利率标注在1%左右位置。

(财联社)

文章转载自 东方财富